آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

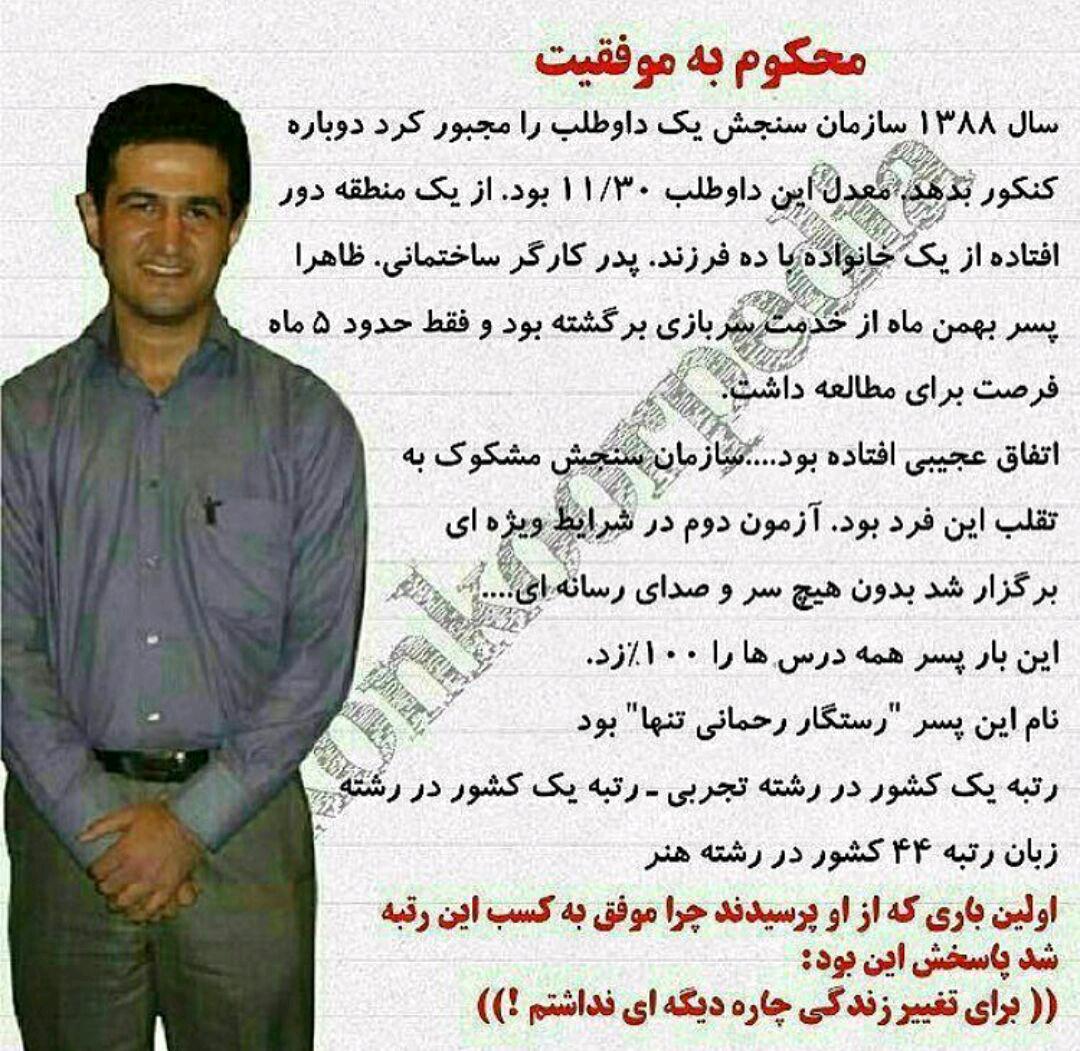

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

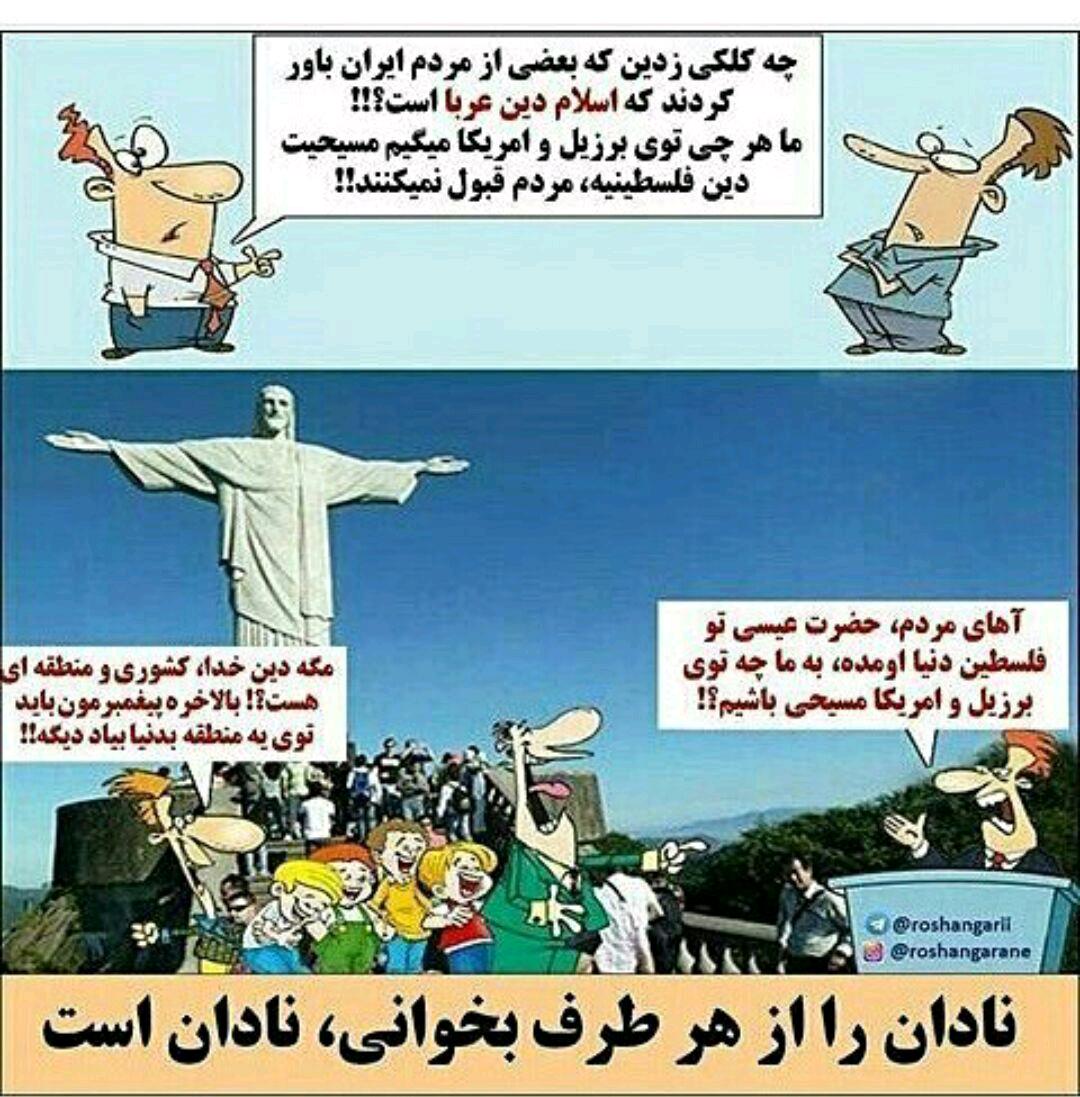

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

جمله انگیزشی بصورت یک عکس سخنانی از وارن بافت

سخنانی از وارن بافت پیشنهادات دواین جانسون در خصوص زندگی

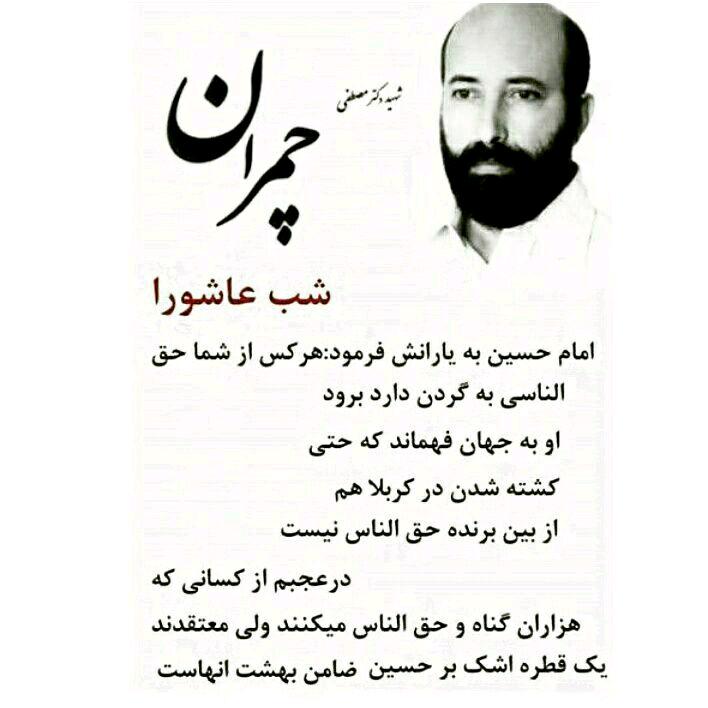

پیشنهادات دواین جانسون در خصوص زندگی سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

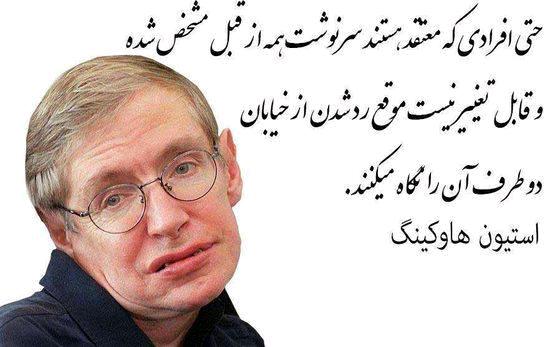

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع) سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)تصادفی

پنج افسانه درباره چگونگی خلق شغل

پنج افسانه درباره چگونگی خلق شغل ۱۰ جمله انگیزشی که باید هر روز به خودتان بگویید

۱۰ جمله انگیزشی که باید هر روز به خودتان بگویید تنها نیمی از کسب و کارهای کوچک بیش از پنج سال عمر میکنند. موارد زیر عاملان اصلی شکست این کسب کار

تنها نیمی از کسب و کارهای کوچک بیش از پنج سال عمر میکنند. موارد زیر عاملان اصلی شکست این کسب کار قدر لحظه لحظه هاي زندگيمون رو بدونيم چرا؟ بیا تا بهت بگم چرا

قدر لحظه لحظه هاي زندگيمون رو بدونيم چرا؟ بیا تا بهت بگم چرا توله سگ و همدردی پسر بچه

توله سگ و همدردی پسر بچه در هر 3 ثانیه یه نفر تو دنیا میمیره

در هر 3 ثانیه یه نفر تو دنیا میمیره معرفت تا چه حد کاش دنیا به مرام همین بچه ها بود

معرفت تا چه حد کاش دنیا به مرام همین بچه ها بود تحسین و ستایش موجب جذب می شود

تحسین و ستایش موجب جذب می شود داستان پادشاه میداس ناتو

داستان پادشاه میداس ناتو يك تكنيك بسيار مهم جهت رسيدن به خواسته ها

يك تكنيك بسيار مهم جهت رسيدن به خواسته ها سخنی از رابرت کیوساکی

سخنی از رابرت کیوساکی خواهش می کنم فعل شدن را باور کن ...!

خواهش می کنم فعل شدن را باور کن ...! چرا برخی کارمندان کم کارند؟

چرا برخی کارمندان کم کارند؟ ۱۰ رمز موفقیت کارآفرینان از زبان جوانترین میلیاردر دنیا

۱۰ رمز موفقیت کارآفرینان از زبان جوانترین میلیاردر دنیا تفاوت کارگر با کارمند

تفاوت کارگر با کارمند اوضاع اجتماعی و اقتصادی دوران زمامداری بنی امیه و سیره امام حسین علیه السلام در مقابله با اشاعه ارزش

اوضاع اجتماعی و اقتصادی دوران زمامداری بنی امیه و سیره امام حسین علیه السلام در مقابله با اشاعه ارزش رفتارهای مشخص غرور کاذب مدیریتی را شناسایی کنید

رفتارهای مشخص غرور کاذب مدیریتی را شناسایی کنید چرا افراد تحصیلکرده افسردهتر هستند؟

چرا افراد تحصیلکرده افسردهتر هستند؟ رهبر (Leader) کیست؟

رهبر (Leader) کیست؟ 10 نکته ای که باید درباره رئیستان بدانید

10 نکته ای که باید درباره رئیستان بدانیدتبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

ترازنامه شرکت ها

ترازنامه گویای وضعیت مالی شرکت است.وضعیتی که بیانگر میزان دارایی،بدهی و حقوق صاحبان سهام است.شرکت های بورسی موظف به انتشار ترازنامه در صورت های مالی واقعی میان دوره ای و سالیانه هستند اما در گزارش های پیش بینی ترازنامه را قرار نمی دهند.ترازنامه همه شرکت ها به شکل Tهست

سمت راست ترازنامه،دارایی های شرکت را نشان می دهد و سمت چپ ترازنامه میزان بدهی و حقوق صاحبان سهام.درواقع بیان می کند که دارایی های شرکت چه میزان از بدهی ها تامین شده و چه میزان از سرمایه مالکان

همیشه یک معادله در مورد ترازنامه وجود دارد.اینکه جمع دارایی ها برابراست با مجموع بدهی و حقوق صاحبان سهام(ح.ص.س)

حقوق صاحبان سهام+بدهی=دارایی

برای درک ترازنامه یک مثال می زنیم؛فرض کنید کل دارایی شما پول است مثلا 500هزارتومان در کیف پولتان وجه دارید.این می شود دارایی شما.حال این سوال پیش می آید که شما این دارایی را چگونه تامین کرده اید.مثلا از این مبلغ 200هزار تومان از طریق استقراض از دوستتان (بدهی شما)و300هزار تومان هم خودتان داشته اید(حقوق صاحبان سهام)

200/000+300/000=500/000

نکته:معمولا،اعداد صورت های مالی مثل ترازنامه به میلیون ریال مکتوب می گردند.به این معنی که شما 6تا صفر باید مقابل عدد بگذارید تا به ریال تبدیل شود.

مثلا 1286میلیون ریال=1/286/000/000ریال

128/600/000تومان

تاریخ ارسال پست: 28 / 11 / 1398 ساعت: 3:35 بعد از ظهر

ای تی اف (ETF)یا صندوق سرمایه گذاری قابل معامله در بورس چیست؟

یک ETF درواقع «صندوق سرمایه گذاری قابل معامله در بورس» است، سهام صندوق هایی که معمولاً در انواع مختلف دارایی ها با نسب گوناگون سرمایه گذاری میکنند. (وجه نقد، اوراق مشارکت، سهام و سایر دارایی ها) ETFها سهامی توزیع میکنند که در بورس معامله میشوند و نقدینگی و شفافیت قیمت نسبتاً بالایی دارند.

"ای تی اف" هایی وجود دارند که در تمام انواع دارایی ها نظیر سهام بورسی، اوراق مشارکت، بازار املاک و سایر دارایی ها پخش شدهاند. بعضی از این صندوق ها (ETF) شاخص های وسیعی را پوشش میدهند و بعضی دیگر بر بخشهای خاصی از یک کلاس دارایی، همچون سهام شرکت هایی خاص در یک صنعت یا اوراق مشارکت بلندمدت تمرکز دارند.

«ای تی اف» ها معمولاً در سبد خود سهام و دارایی های متنوعی دارند که به سرمایه گذاران این امکان را میدهد به این مجموعه متنوع از سرمایه گذاری ها به آسانی خرید سهام یک شرکت و با هزینه کمتر دسترسی داشته باشند.

چرا خرید ETF یا صندوق سرمایه گذاری قابل معامله در بورس مزایای بهتری دارد؟

«ای تی اف» ها مزایای زیادی برای سرمایه گذاران به ارمغان میآورند. چون بیشتر آنها به شکل منفعل مدیریت میشوند، معمولاً هزینه های کمتری نسبت به سرمایه گذاری در صندوق های دیگر دارند، درنتیجه هزینه های صندوق کمتر شده و پول بیشتری برای سرمایه گذاری برای شما باقی میماند. از طرفی ETF ها به خوبی متنوع سازی شدهاند و به شما این اجازه را میدهد تا یک پرتفوی با متنوع سازی خوب را فقط با سرمایه گذاری در چند ETF بسازید. این صندوق ها همچنین ازنظر مالیاتی کارآمدتر از سایر انواع سرمایه گذاری ها هستند که این کار به پس انداز شدن پول شما نیز کمک میکند. ETF ها به شکل روزانه دچار نوسان ارزش میشوند، درست مثل سهام. این صندوق ها (ETFها) میتوانند از طریق افزایش قیمت و در بعضی موارد با توزیع سود به شکل سود سهام، با افزایش ارزش همراه شوند (به عبارتی ارزش صندوق بالا میرود).

آیا سرمایه گذاری در صندوق سرمایه گذاری قابل معامله در بورس یا ETF مفید است؟

شما میتوانید از این صندوقها برای ساخت یک پرتفوی سرمایه گذاری متنوع سازی شده که با اهداف سرمایه گذاری، ریسک پذیری و افق زمانی سرمایه گذاری تان همخوانی دارد استفاده کنید. بر سر استراتژی تخصیص دارایی خود به توافق برسید و تصمیم بگیرید که چه مقدار در انواع دارایی مختلف سرمایه گذاری نکنید. بهتر است با انتخاب ETF هایی که همبستگی کمتری با هم دارند، متنوع سازی خود را گستردهتر کنید.

منبع: مدیرمالی

کانال تلگرامی ما

https://telegram.me/joinchat/CpyMq0BT2QhELQqOq49UFg

تاریخ ارسال پست: 21 / 12 / 1395 ساعت: 7:34 بعد از ظهر

بفرمایید وام ۲ هزار میلیاردی بدون وثیقه و بدووون هیچی !!!

هدایت وامهای کلان به شرکتهای خودی در شرایطی به روندی عادی تبدیل شده است که نبود شفافیت و رهگیری منابع بانکها مشکل بزرگی را برای سیستم بانکی بهوجود آورده است، بهطوری که در یکی از موارد ۲۰۰ میلیارد تومان وام به طور غیرقانونی به جوانی ۲۶ ساله پرداخت شده است.

رادیو سهام: بدهیهای معوق و داراییهای منجمد بانکها در حالی دلیل اصلی تنگنای مالی در اقتصاد ایران عنوان میشود که به نظر میرسد معوقسازی تسهیلات بانکی که تا پیش از این در شعب بانکی انجام میشد، هم اکنون به برخی از شرکتهای تابعه بانکها انتقال یافته است، بهطوری که تنها در یک نمونه از این شرکتهای تابعه بانکی، وام ۲هزار میلیاردی بدون اخذ وثیقه به یک فرد ۲۶ساله سفارش شده از سوی مدیریت پرداخت شده است، حال چون تحقیقات نشان از گسترش این پدیده در شبکه بانکی دارد به نظر میرسد موج بعدی بدهیهای معوق بانکی از شرکتهای تابعه و اقماری بانکها سر بر خواهد آورد.

حجم بدهیهای معوق بانکی ارقامی در حدود ۱۰۰تا ۲۰۰هزار میلیارد تومان عنوان میشود که تنها بخشی از این داراییهای بر بادرفته بانکی میتوانست امروز جان تازهای به اقتصاد در رکود مانده ایران ببخشد، حال در شرایطی که نهادهای نظارتی و افرادی چون دادستان کل کشور و همچنین داستان محترم تهران، بارها به بانک مرکزی و شبکه کنترل داخلی بانکها و مجموعه حراستی این بخشها تأکید داشتهاند که تسهیلات بانکی باید بر اساس ضوابط و وثایق لازم پرداخت شود، ولی به نظر میرسد معوقسازی منابع بانکی از شعبه به شرکتهای اقماری بانکها هجرت کرده است تا دیگر کسی به سادگی متوجه تخلفات نشود.

ارائه وثیقه شاید بعد از اخذ وام

برخی بانکها بدون اخذ وثایق لازم از طریق شرکتهای تابعه تسهیلات قابلملاحظهای را با سفارش مدیران به اشخاص حقیقی و حقوقی پرداخت میکنند، این در حالی است که بعد از ارائه تسهیلات به این افراد یا پولها بهطور کل به باد میرود یا اینکه فرد تسهیلات گیرنده، ۱۰ درصد از تسهیلات دریافتی از بانک را صرف خرید یک زمین یا ملک میکند تا این وثیقه را در شرکت اقماری و تابعه بانک به عنوان وثیقه و ضمانت قرار دهد، این در حالی است که اخذ وثیقه بعد از پرداخت وام اگرچه امری خندهدار به نظر میرسد اما این رانتی است که در عین ناباوری نصیب خیلی از افراد شده است.

هدایت وامهای کلان به شرکتهای خودی در شرایطی به روندی عادی تبدیل شده است که نبود شفافیت و رهگیری منابع بانکها مشکل بزرگی را برای سیستم بانکی بهوجود آورده است، بهطوری که در یکی از موارد ۲۰۰ میلیارد تومان وام به طور غیرقانونی به جوانی ۲۶ ساله پرداخت شده است.

هر روزه زوایای جدیدی از فساد و تخلفات بانکی به پرده میآید و در این میان روابط شخصی و خانوادگی نقش مهمی را ایفا میکند. به این اظهارات جعفریدولتآبادی دادستان تهران توجه کنید: «مطابق تحقیقاتی که از متهم یکی از پروندههای بانک «س» انجام شده مشخص شد اکثر شرکتهای این فرد صوری بوده و به اذعان وی با همراهی اقوامش چندین شرکت صوری ایجاد کرده و در پوشش این شرکتها از بانک سرمایه وام دریافت کرده بود، این بدهکار بانکی همچنین مدعی است تمام وامهایی که در پوشش شرکتهای صوری از بانک «س» گرفته در واردات فرآوردههای گوشتی و دامی هزینه کرده و با ضرر همراه بوده است.»

منبع : جوان

کانال تلگرامی ما

https://telegram.me/joinchat/CpyMq0BT2QhELQqOq49UFg

تاریخ ارسال پست: 21 / 11 / 1395 ساعت: 4:26 بعد از ظهر