آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

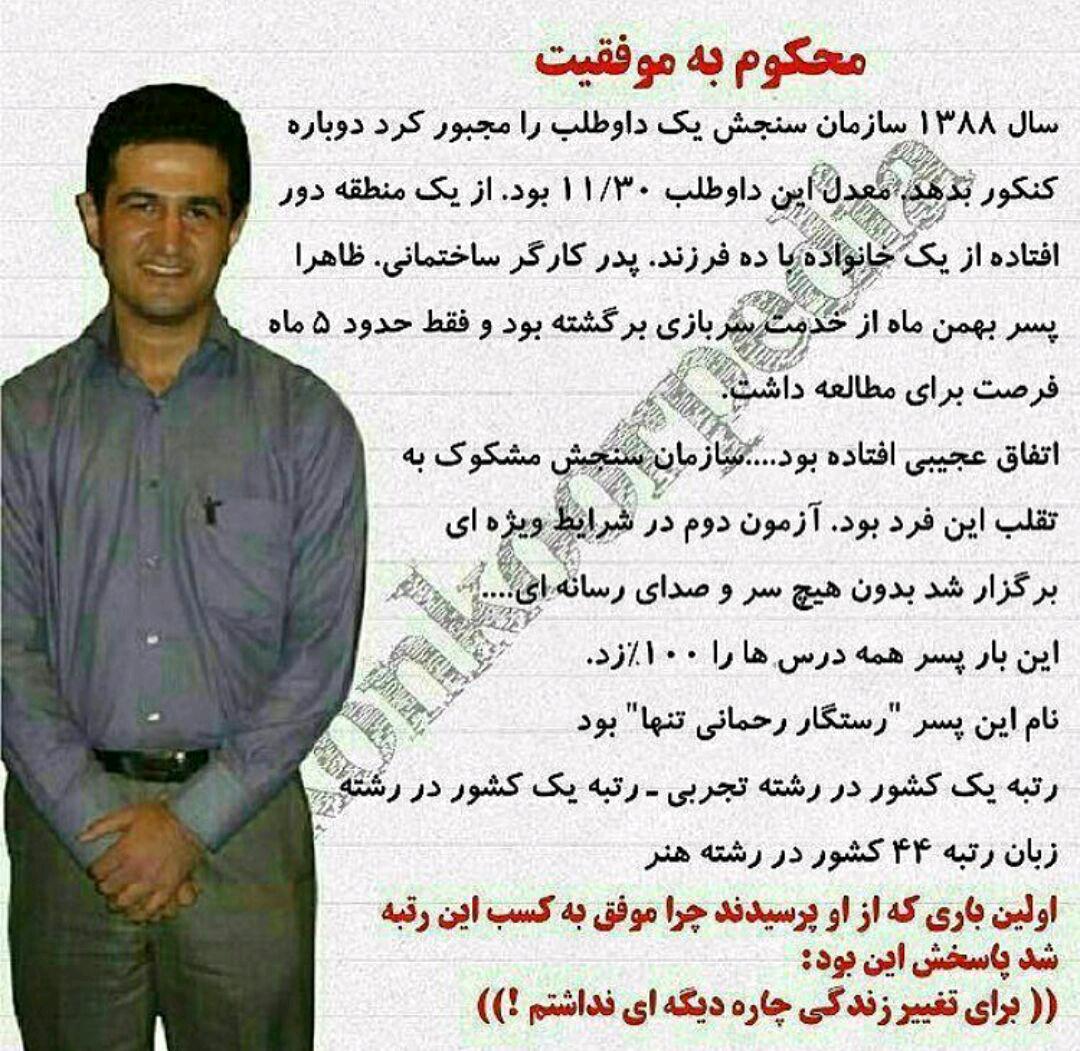

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

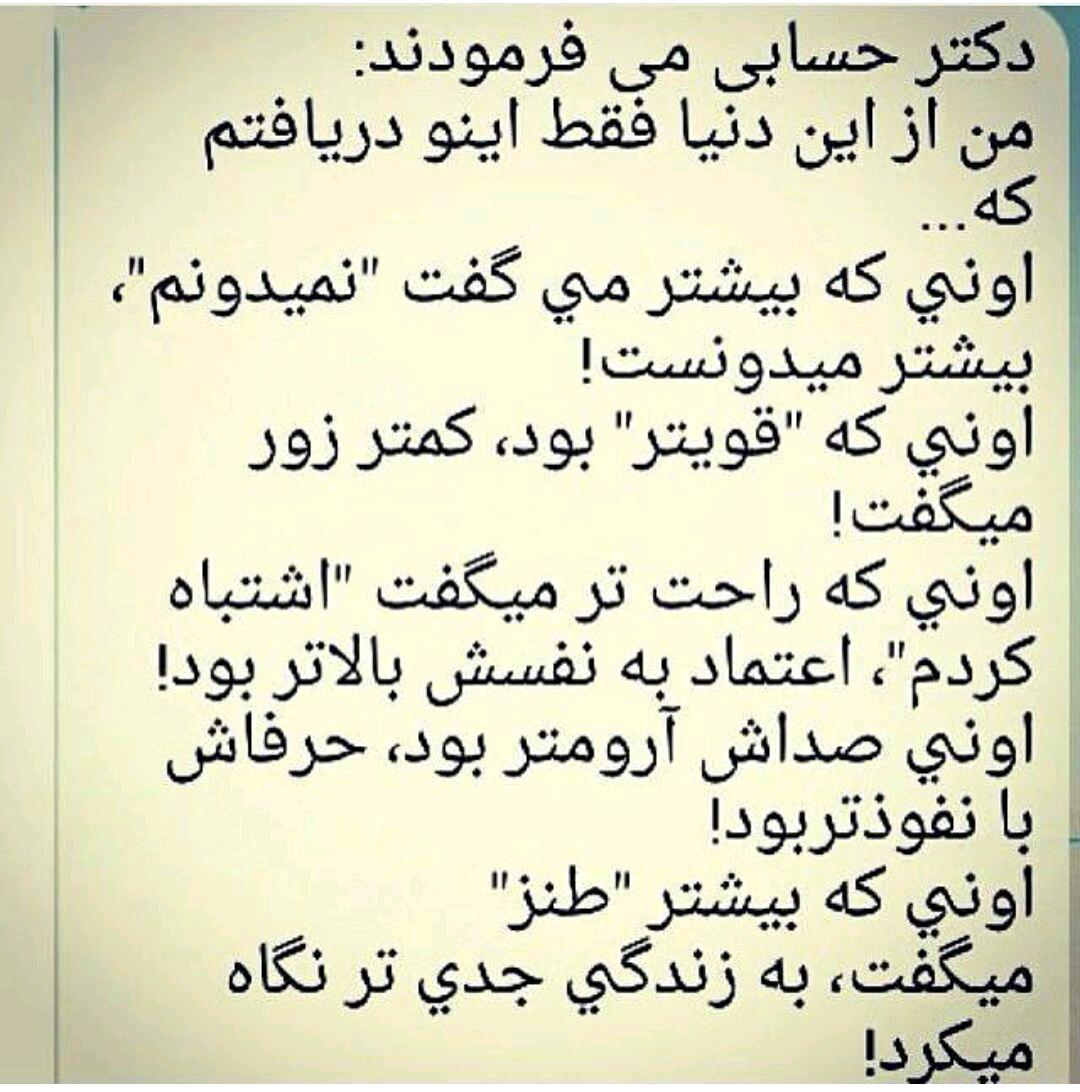

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

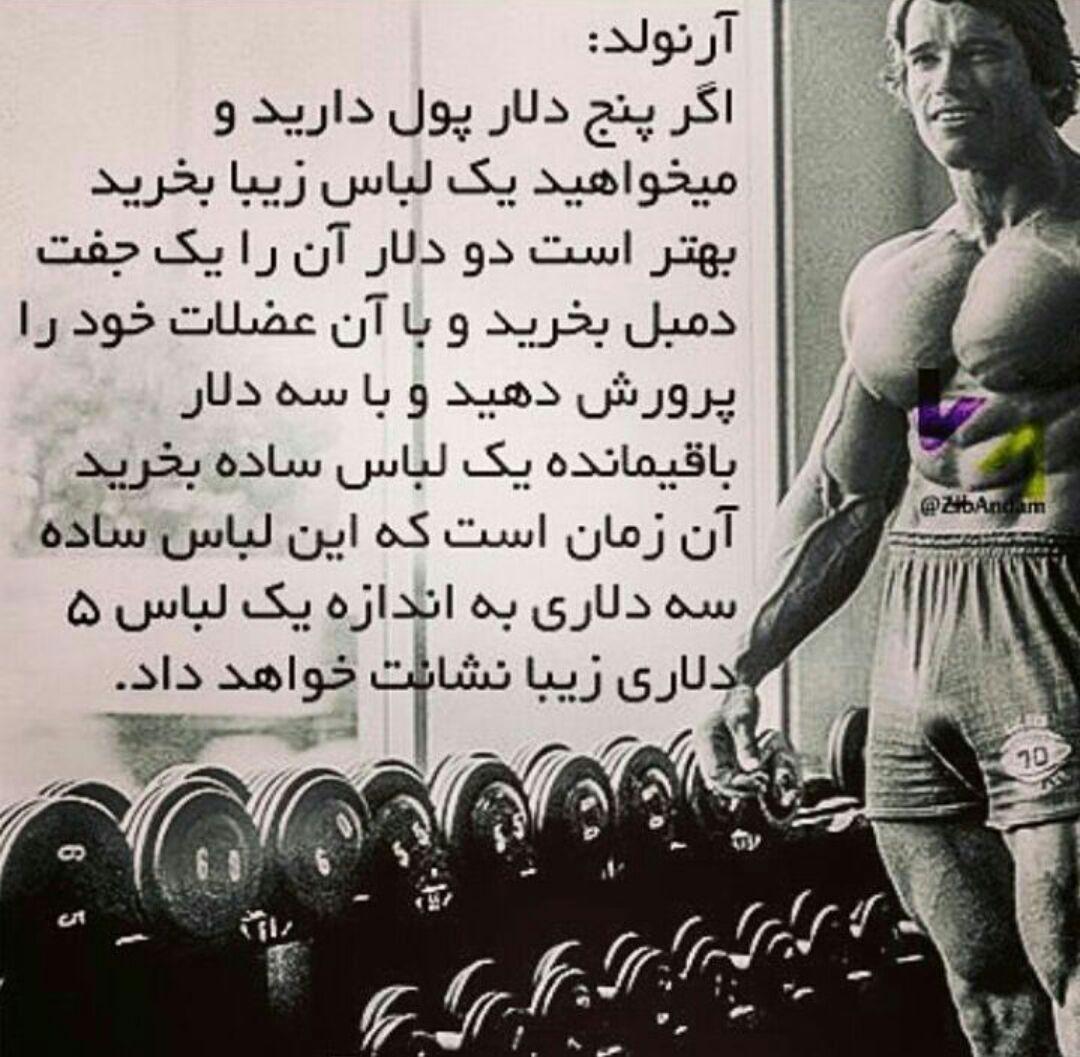

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

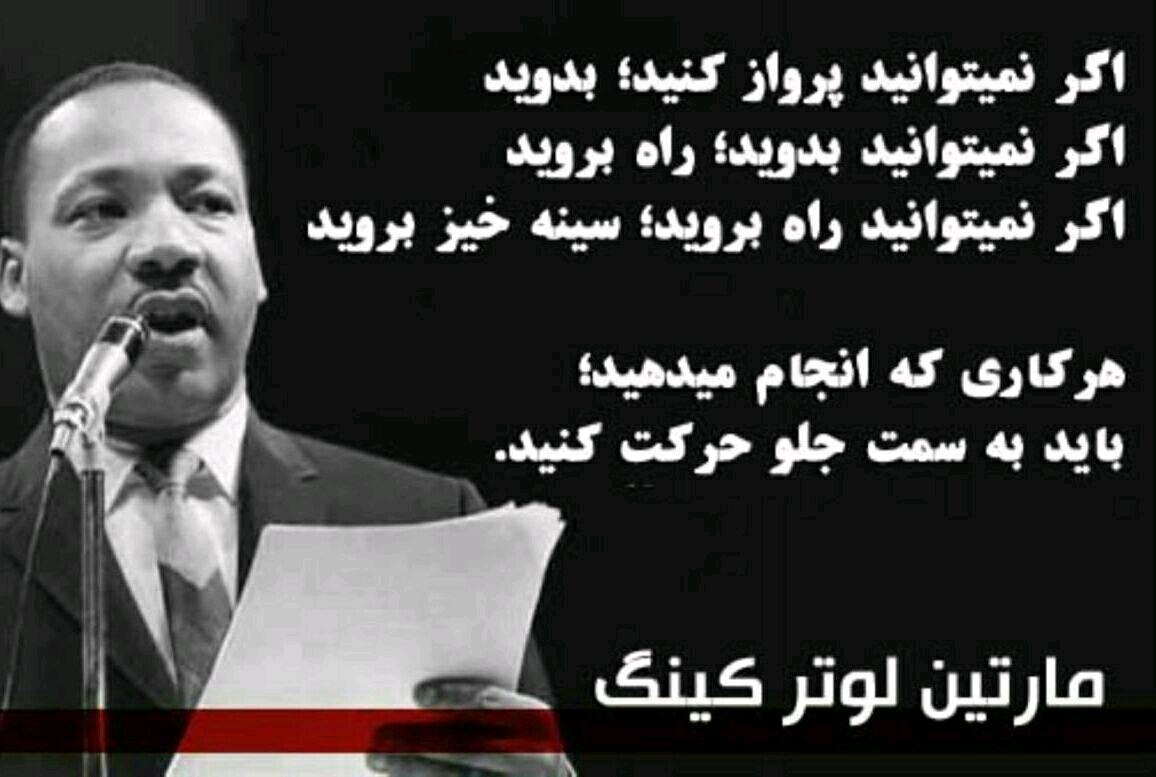

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

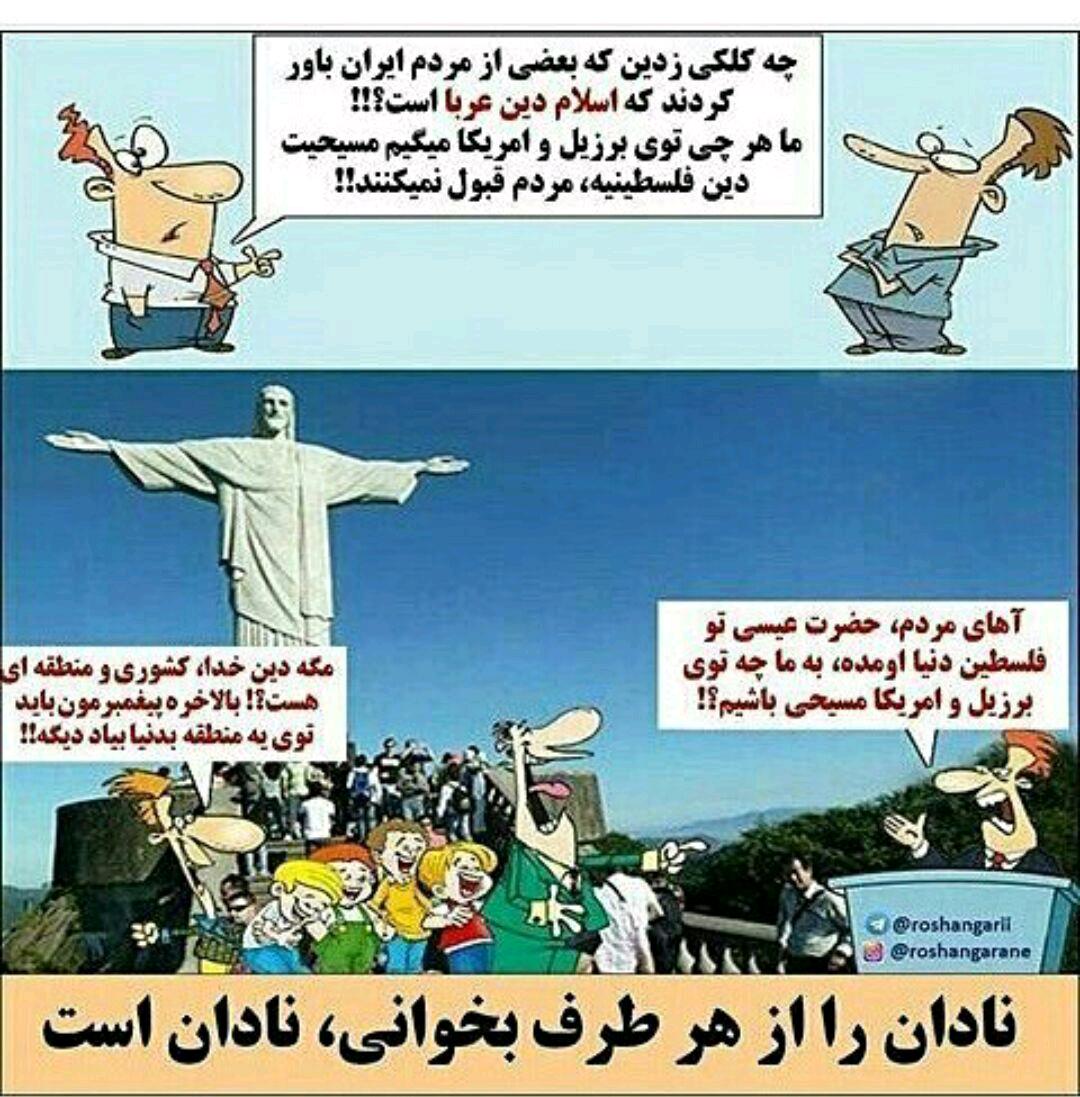

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

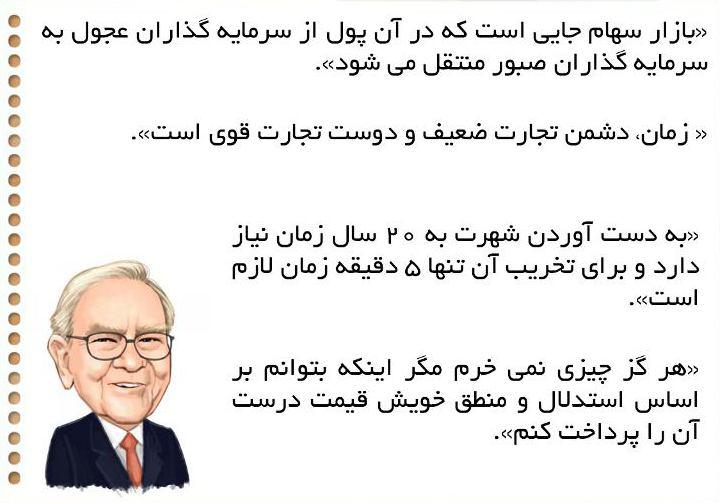

جمله انگیزشی بصورت یک عکس سخنانی از وارن بافت

سخنانی از وارن بافت پیشنهادات دواین جانسون در خصوص زندگی

پیشنهادات دواین جانسون در خصوص زندگی سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع) سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)تصادفی

دانش،قدرت است

دانش،قدرت است سخن تاثیرگذار

سخن تاثیرگذار بازنده ها به دنبال راه حل های آسان هستند

بازنده ها به دنبال راه حل های آسان هستند بزرگترین نقاط قوت ما می توانند تبدیل به بزرگترین نقاط ضعف ما بشوند

بزرگترین نقاط قوت ما می توانند تبدیل به بزرگترین نقاط ضعف ما بشوند حسادت طرز فکر و نگرش خرچنگ

حسادت طرز فکر و نگرش خرچنگ کارمندها بخوانند 15 عادت روزانه که موجب افزایش حقوق می شود

کارمندها بخوانند 15 عادت روزانه که موجب افزایش حقوق می شود تفاوت همدردی و همدلی چیست؟

تفاوت همدردی و همدلی چیست؟ سخنی از رابرت کیوساکی

سخنی از رابرت کیوساکی آنجلینا جولی در فیس بوک خود از داعش نوشت

آنجلینا جولی در فیس بوک خود از داعش نوشت از تغییر می ترسی؟

از تغییر می ترسی؟ سخنی زیبا در مورد موفقیت کاری

سخنی زیبا در مورد موفقیت کاری شما چیزی دارید که از آن لذت نمی برید چرا

شما چیزی دارید که از آن لذت نمی برید چرا کتری طلایی

کتری طلایی تفاوت حرفهایها و آماتورها

تفاوت حرفهایها و آماتورها احداث واحد تولید صابون های تزئینی

احداث واحد تولید صابون های تزئینی بهترین کشورهای جهان برای کارآفرینان کدامند؟

بهترین کشورهای جهان برای کارآفرینان کدامند؟ اقتصاد کینزی چیست؟

اقتصاد کینزی چیست؟ راز میلیاردر شدن احد عظیمزاده،بزرگترین تاجر فرش و یتیمنواز ایرانی

راز میلیاردر شدن احد عظیمزاده،بزرگترین تاجر فرش و یتیمنواز ایرانی 5 گام برای بازاریابی کسب و کار جدید شما

5 گام برای بازاریابی کسب و کار جدید شما هفت توصیه مدیریتی برتر

هفت توصیه مدیریتی برترتبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

بررسي رابطه جايگزيني ريسك و بازده

ريسك و بازده واژههايي هستند كه در كنار يكديگر معني و مفهوم مييابند. دادوستدهاي بازارهاي مالي ريسك و بازده را با هم در خود جاي دادهاند و اين دو مفهوم كليدي همواره با يكديگر بكار برده ميشوند. سرمايه گذاران و معاملهگران كارآزموده در هر معامله، ريسك و بازده را ميسنجند و هيچ گاه نگاه يك سويه به تجارت ندارند. آنها ميدانند كه تجارت و دادوستد در بازارهاي مالي تنها بازده و سود را دربرنميگيرد و هيچ معاملهاي در آن خالي از ريسك نيست. آيا ميتوانيد نمونهاي از يك مبادله يا دادوستد بدون ريسك را در بازار اوراق بهادار ايران پيدا كنيد؟ آيا مي توان در بازارهاي فرابورسي نظير پيمان سلف ارز ريسك و مخاطره را ناديده گرفت؟

بياييد در اين رابطه نگاهي به بورس اوراق بهادار ايران داشته باشيم. از زماني كه شركتكنندگان در اين بازار گردهم آمدند و قيمتها را به جريان انداختند، فراز و نشيب هاي زيادي در قيمت سهام و شاخص كل بورس رخ داده است. اين طبيعي است كه قيمتها بر اساس سازو كار عرضه و تقاضا تغيير يابند و نبايد انتظار داشته باشيم كه قيمتها تنها در راستاي خواست ما حركت كنند. زماني كه دارنده سهام يك شركت مي شويم، انتظار داريم كه قيمت آن افزايش يابد و به سرعت به سود دست يابيم. اما اگر چنين نشود، واكنش ما چه خواهد بود؟ آيا بايد تنها بازده و سود را در نظر داشته باشيم؟ آيا در هر مبادله و دادوستد ريسك ناشي از كاهش قيمتها وجود ندارد؟

هرگاه مفاهيم سرمايهگذاري و ريسك و بازده را ناديده گيريم و نگاه يك طرفه به بازار داشته باشيم، نااميدي در كنار ما خواهد بود. در شرايطي كه بازار بر خلاف روند مورد انتظار ما حركت ميكند و يا به دليل عوامل مالي، سياسي و يا اقتصادي در دوران ركود قرار ميگيريم، بازگشت به مفاهيم سرمايهگذاري و درك عميق از ريسك و بازده مفيد خواهد بود.

هنگامي كه به عنوان يك سرمايهگذار در دادوستد سهام شركت ميكنيم، بايد مخاطرات و ريسكهاي آن را در نظر داشته باشيم. در واقع شركتكنندگان در اين بازار ريسكهاي آن را پذيرفتهاند و بابت وجود ريسكهاي آن پاداش يا بازده طلب ميكنند. هر چه فعاليت تجاري ريسك بيشتري داشته باشد، بازده بالاتري در انتظار است.

تصور كنيد به عنوان يك معاملهگر در شرايطي قرار ميگيرد كه يك مخاطره سياسي بازار را از حركت بازداشته و اغلب سرمايهگذاران در ابهام هستند. شرايط آينده و پيشبيني آن دشوار است و هالهاي از تاريكي در پيشرو قرار ميگيرد. اكنون چه تصميمي بايد گرفت؟ آيا بايد زيان را پذيرفت و يا اين كه براي هميشه بازار را ترك كنيم؟

همانطور كه اشاره شد، ريسك و بازده در كنار هم هستند. در واقع فرصتهاي سرمايهگذاري و مخاطرات را بايد در هر زمان بررسي و مطالعه كرد. اين يك حقيقت است كه هرگاه به يك فرصت سرمايهگذاري ميانديشيم، ريسك و مخاطرهاي در كنار آن نهفته است و در هنگامي كه به مخاطرات و ريسكهاي بازار فكر ميكنيم، ممكن است فرصتهاي سرمايهگذاري در پيش رو باشند.

نمونههاي واقعي بسياري در ميتوان در طي زمان بازسازي كرد. به طور نمونه مخاطرات سياسي و مسائل مربوط به پرونده هستهاي ايران در نيمه دوم سال ۱۳۸۳ و ۱۳۸۴ موجب شد كه شاخص كل و قيمت سهام افت شديدي پيدا كنند، اما در كنار شرايطي كه پيشبيني آينده دشوار به نظر ميرسيد، فرصتهاي سرمايهگذاري در صنعت پتروشيمي، گروه شيميايي و دارويي، گروه معادن و كانيهاي فلزي بوجود آمد. به نظر ميرسد برخي موفقيتهاي تجاري ميتوانند در شرايط فروشهاي افراطي بازار پديد آيند. همچنين هرگاه نگاه بسيار خوشبيانهاي داشته باشيم و تنها به بازده فكر كنيم، اين ريسك همواره وجود دارد كه روند كنوني ناپايدار شود و سودهاي بدست آمده را از دست دهيم.

براي گذر از دوران كاهشي بازار، راهبرد مناسب و بررسي موقعيت نياز است. بايد اوضاع را به درستي تجزيه و تحليل نمود و سناريوهاي آينده را ترسيم نمود. بدين ترتيب ميتوان تصميم گرفت كه با وجود سناريوهاي احتمالي چه راهبردهايي را ميتوان برگزيد. استفاده از چنين رويكردي ميتواند شانس بهرهمندي از فرصتهاي سرمايهگذاري و برخورد مناسب با ريسكها را بالا ببرد و شناسايي فرصتها را سادهتر ميكند. ميدانيم كه رويدادهاي آينده به درستي و با دقت كامل قابل پيشبيني نيستند. از اين رو قيمتها به عنوان يك متغير تصادفي در نظر گرفته ميشوند. ريسك آينده، شانس و احتمال وقوع رويدادي در آينده را بازگو مي كند. هرگاه داده هاي پيش بيني آينده را در دست داشته باشيم مي توانيم با استفاده از توزيع احتمالات، شانس هر رخداد را بررسي و برآورد نماييم. بنابراين با بهره گيري از رابطه انحراف استاندارد (معيار) و در دست داشتن داده هاي پيش بيني آينده ريسك ورقه بهادار بدست خواهد آمد. چنانچه بتوانيم احتمال وقوع رويدادهاي آينده را بدست آوريم، با استفاده از تئوري احتمالات ميتوان راهبردهاي مشخصي را تنظيم نمود.

تاریخ ارسال پست: 18 / 1 / 1399 ساعت: 5:25 بعد از ظهر