آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

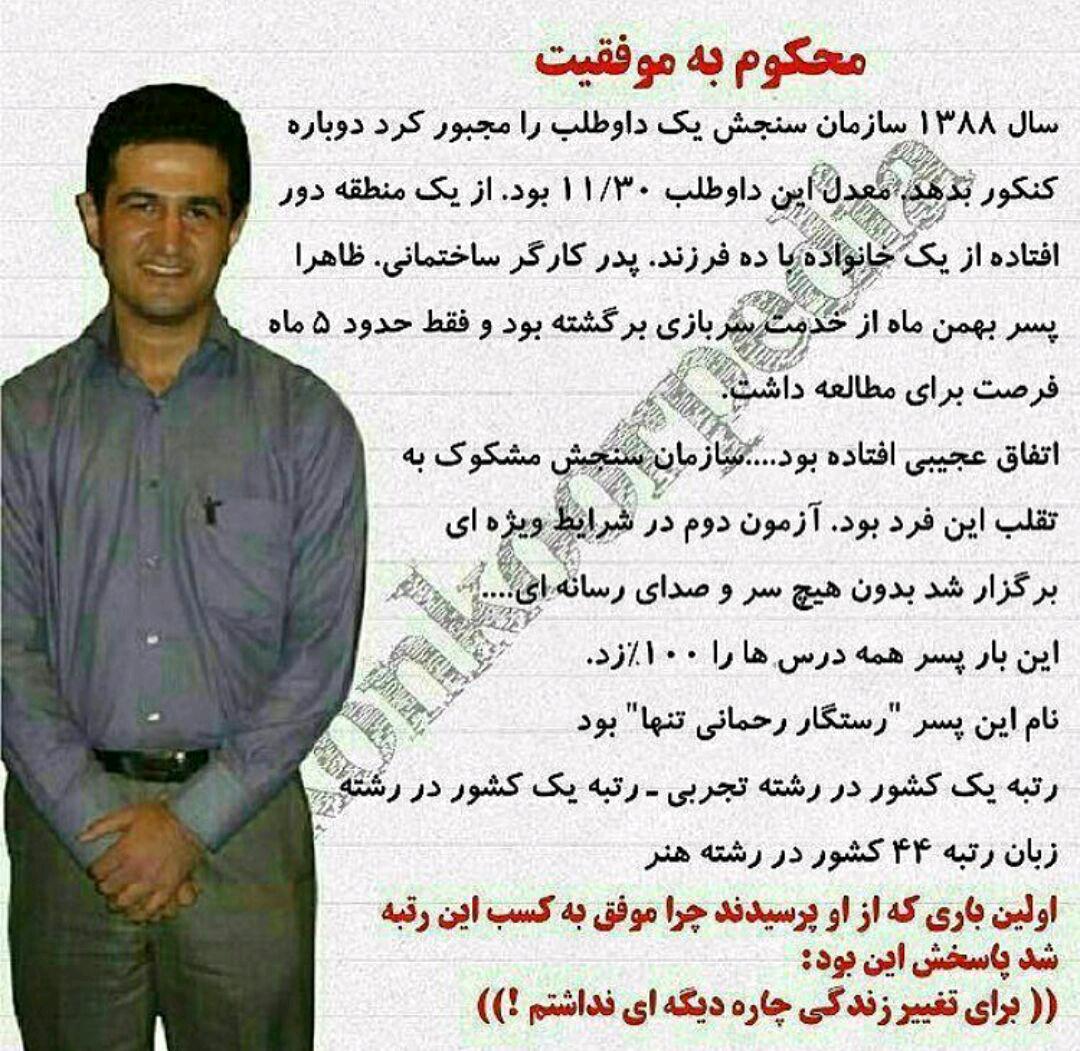

سخت تلاش کن....

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

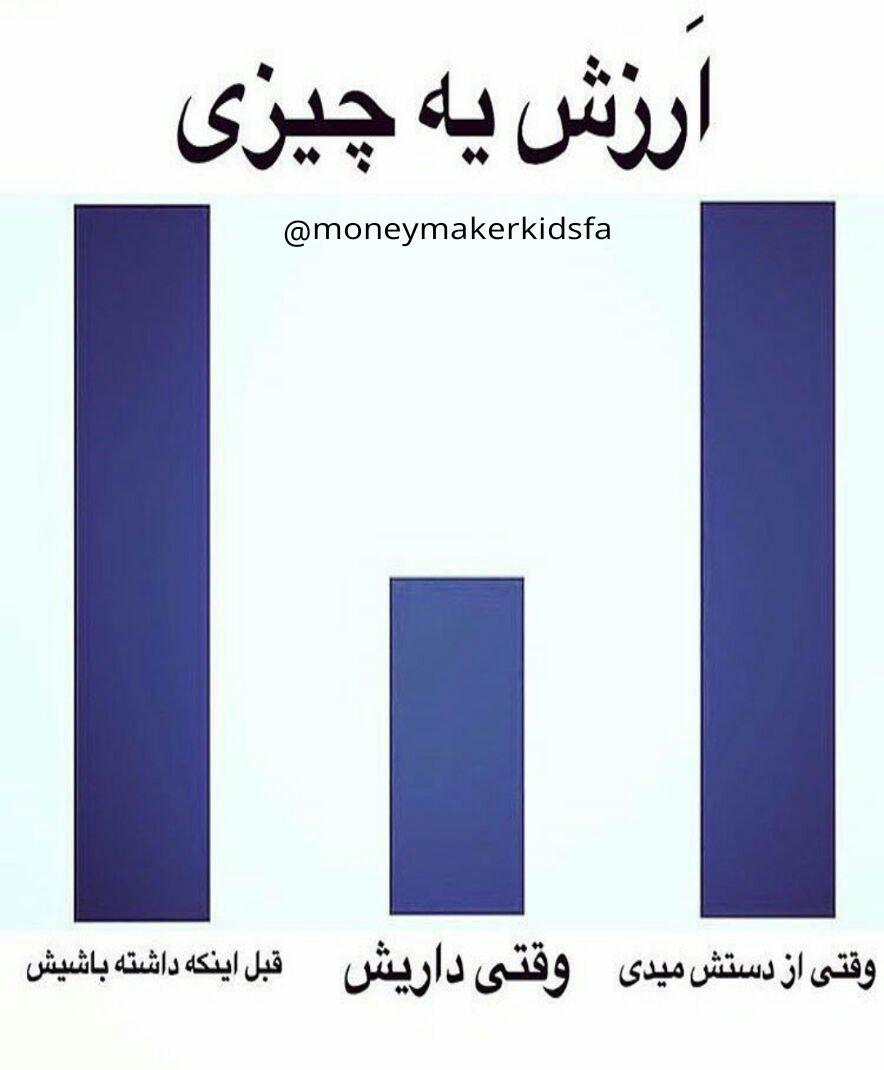

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

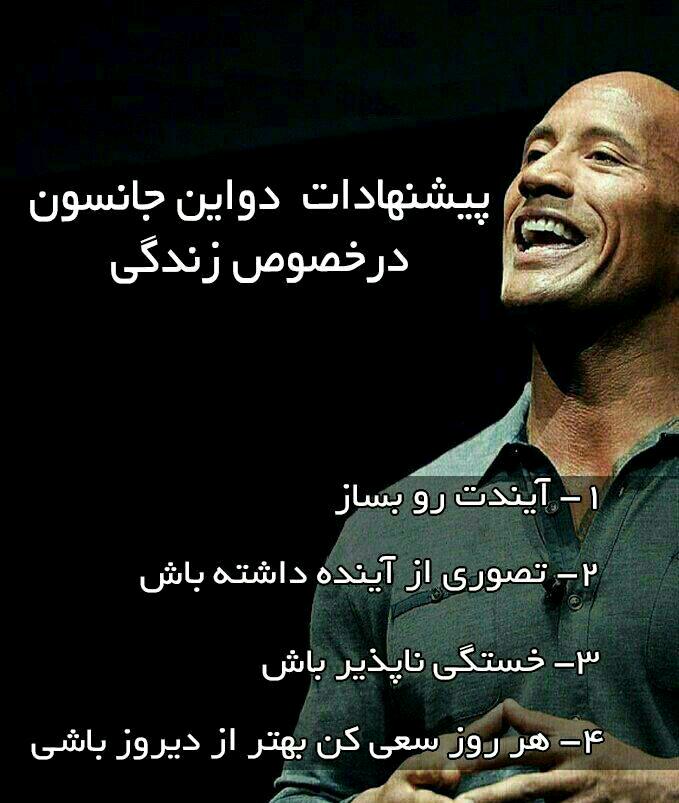

جمله انگیزشی بصورت یک عکس پیشنهادات دواین جانسون در خصوص زندگی

پیشنهادات دواین جانسون در خصوص زندگی سخنانی از وارن بافت

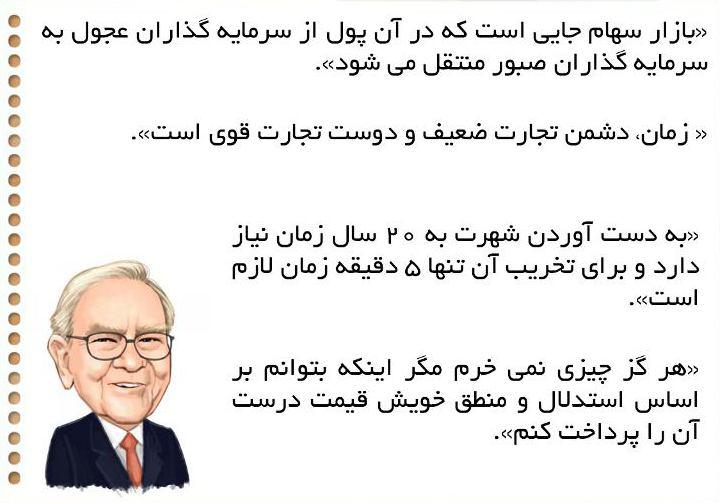

سخنانی از وارن بافت سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک) سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

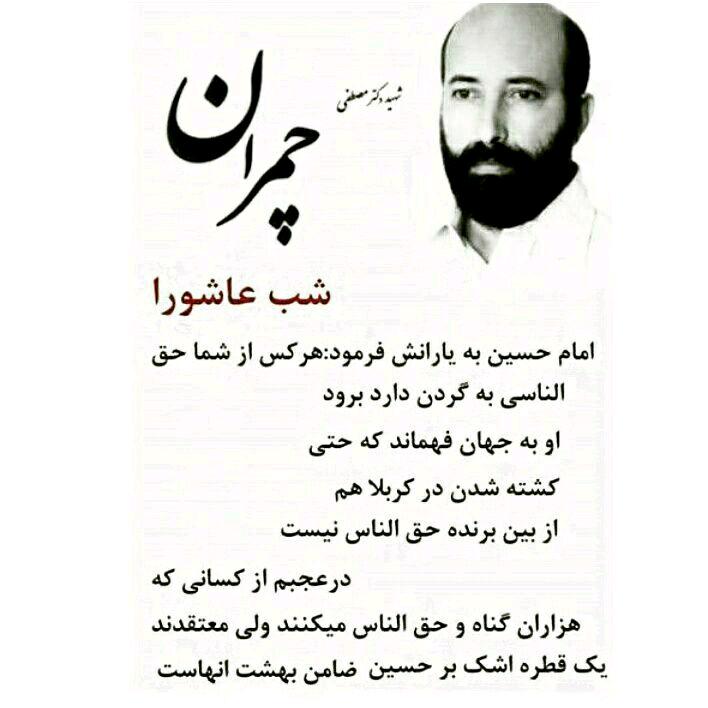

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)تصادفی

پیشنهاد خرید گوگل توسط یاهو!(حتما بخونید)

پیشنهاد خرید گوگل توسط یاهو!(حتما بخونید) روشهایی که در بورس و پول بازی کمتر ضرر می کنید

روشهایی که در بورس و پول بازی کمتر ضرر می کنید درک نکردن قوانین طبیعی

درک نکردن قوانین طبیعی چگونه عرت نفس پایین(کمبود عزت نفس)را تشخیص دهیم؟

چگونه عرت نفس پایین(کمبود عزت نفس)را تشخیص دهیم؟ انديشه شروع كسب و كار

انديشه شروع كسب و كار دایما به خودتان پیشنهادهای مثبت بدهید

دایما به خودتان پیشنهادهای مثبت بدهید بازاریابی با ایمیل

بازاریابی با ایمیل چرا ايران مانند ژاپن نمیشود؟

چرا ايران مانند ژاپن نمیشود؟ طبیعت از خلا بیم دارد

طبیعت از خلا بیم دارد چرا باور نداشتن به خود بزرگترین مانع پیشرفت است؟

چرا باور نداشتن به خود بزرگترین مانع پیشرفت است؟ قابلمه مسی و حسوم؛فرهنگ به غارت رفته

قابلمه مسی و حسوم؛فرهنگ به غارت رفته چطور زندگیرو سخت نگیریم!

چطور زندگیرو سخت نگیریم! کتاب لطفا گوسفند نباشید

کتاب لطفا گوسفند نباشید قوانینی که کارآفرینان موفق شکسته اند

قوانینی که کارآفرینان موفق شکسته اند ایده راه اندازی کارخانه چیپس خانگی با ۱۰ میلیون

ایده راه اندازی کارخانه چیپس خانگی با ۱۰ میلیون چگونه از آدم مشهورهاي شبكه هاي اجتماعي به بهترين نحو براي بازاريابي استفاده كنيم

چگونه از آدم مشهورهاي شبكه هاي اجتماعي به بهترين نحو براي بازاريابي استفاده كنيم تورم تك رقمی؛ دستاوردى بزرگ يا موفقيتى شكننده ؟

تورم تك رقمی؛ دستاوردى بزرگ يا موفقيتى شكننده ؟ 20 قانون نوشتن تبلیغات موثر

20 قانون نوشتن تبلیغات موثر داستان زندگی میلتون هرشی کارخانه دار و نیکوکار و موسس شکلات سازی هرشی

داستان زندگی میلتون هرشی کارخانه دار و نیکوکار و موسس شکلات سازی هرشی ۵ راه ساده برای پولدار شدن

۵ راه ساده برای پولدار شدنتبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

بهرهای که هماکنون بانکها به سپردهها میپردازند از کجا میآید؟

@eshghepool

در واقع در عرف متداول بانکها بخشی از بهره دریافتی از محل بازپرداخت تسهیلات بانکی به سپردهها تعلق میگیرد. در شرایط پیشگفته بانکها درآمد کافی برای پرداخت این بهره را نخواهند داشت. اما بهرهای که هماکنون بانکها به سپردهها میپردازند از کجا میآید؟

پاسخ آن است که درواقع بانکها با وامدهی مجدد تسهیلات معوقه (یا امهال/استمهال) تسهیلات، تسهیلات قبلی وامگیرنده ـ که توان بازپرداخت وام خود را ندارد ـ را پرداختشده در نظر گرفته و صرفاً میزان طلب خود از او را بهطور کاذب افزایش میدهند و از این طریق اقدام به شناسایی درآمد میکنند؛ درآمدی که توسط خود بانکها خلقشده است و تأثیری در بخش واقعی اقتصاد(حتی رشد اسمی قیمتها) نداشته است و صرف پرداخت بهره به سپردهها میگردد.

بنابراین دو طرف دارایی و بدهی ترازنامه بانکها حجیمتر میگردد، عدهای بدهکارتر شده و عدهای طلبکارتر میشوند. بهبیاندیگر صاحبان سپردههای قبلی اکنون صاحب سپردههای بیشتری هستند. روشن است که این روش پرداختِ بهره، هیچ ارتباطی با بخش واقعی اقتصاد ندارد.

بهطور مثال، اگر شخصی مبلغ 1 میلیارد تومان تسهیلات با نرخ بهره 30 درصد از بانکی دریافت کرده و هنگام بازپرداخت اصل و بهره وام توان بازپرداخت 1 میلیارد و 300 میلیون تومان بدهی خود را نداشته باشد، بانک بهجای آنکه بدهی او را غیرقابلوصول تلقی نماید، برای جلوگیری از زیاندهی خود در یک عملیات شعبدهبازانه با اعطای مجدد یک وام 1 میلیارد و 300 میلیون تومانی، بدهی فعلی آن شخص را تسویه شده در نظر میگیرد و بازپرداخت بدهی او را با 30 درصد بهره مجدد به آینده موکول میکند و از این طریق 300 میلیون تومان درآمد برای خود شناسایی مینماید. درحالیکه شخص وامگیرنده اکنون بدهیاش 390 میلیون تومان سنگینتر شده و مبلغ 1 میلیارد و 690 میلیون تومان به بانک بدهکار است. واضح است که این بدهی سنگینترشده هم قابل بازپرداخت نخواهد بود. این روند در سالهای اخیر بارها تکرار شده است. برآوردها نشان میدهند که در شرایط فعلی حدود 400هزار میلیارد تومان از مطالبات بانکها، قابل بازپرداخت نیستند.

@eshghepool

تاریخ ارسال پست: 5 / 2 / 1396 ساعت: 5:29 بعد از ظهر